原标题:钟正生:2022年欧洲经济和市场前瞻

平安首经团队: 钟正生/张璐/范城恺( 钟 正 生为平安证券首席经济学家、中国首席经济学家论坛理事)

核心观点

2022年,美联储开启紧缩周期,美国和大部分新兴市场可能承压,而欧元市场却值得格外关注。我们对欧元区经济和市场有四个关键判断:

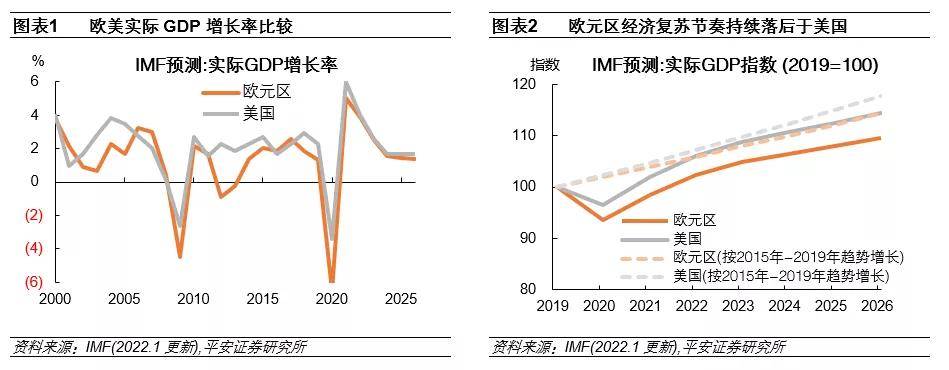

判断一:经济复苏不愠不火。2022年,欧元区经济大概率延续温和复苏态势。一方面,欧元区经济复苏的空间仍存,IMF最新预计2022年美欧经济增速相当。另一方面,2022年欧元区货币和财政支持或进一步减弱。此外,围绕乌克兰的地缘政治冲突升温、德国新政、法国大选等欧元区内外部政治变化,也可能分散政府支持经济复苏的精力。

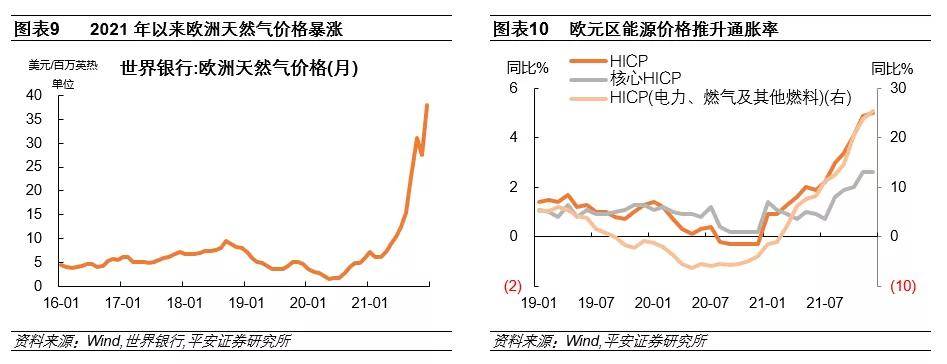

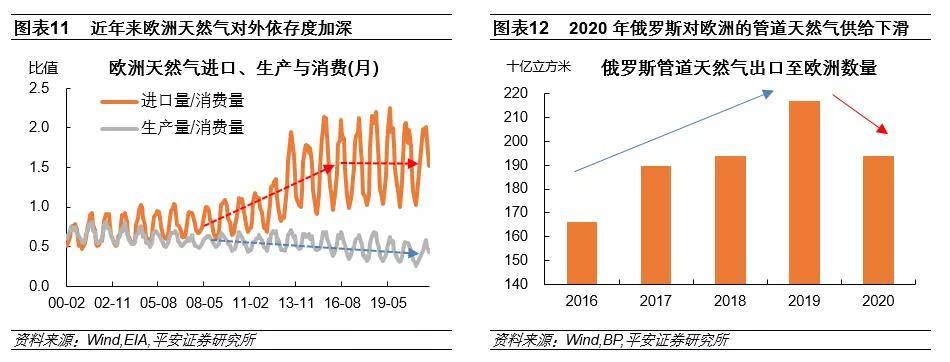

判断二:“能源通胀”触顶回落。2021年,欧元区核心通胀压力不算大,能源危机是通胀压力的主要来源。近年来欧盟传统能源对外依存度过高,凸显了其能源安全的脆弱性。不过,2022年欧元区通胀压力或难进一步受能源危机助推。据欧央行预测,截至2022年底,欧元区HICP能源分项可能在基数原因下回落20%以上。在经济复苏不愠不火的节奏之下,欧元区通胀压力或可控,或难对货币政策构成紧约束。

判断三:债务压力牵制央行。新冠疫情以来,欧元区债务压力显著加剧,其中意大利的债务风险最高。2020-2021年欧央行的紧急购买计划(PEPP)下购买了大量意大利国债,有效缓解了意大利债务压力,意大利与欧元区国债利差甚至有所缩窄。据欧央行最新政策,欧央行将于2022年一季度结束PEPP投资。我们测算,即便之后适度加码传统资产购买计划(APP),其每月100-200亿欧元的增量,仍将明显少于此前PEPP每月500-800亿欧元的购债规模。鉴于意大利等欧盟成员的债务压力,我们认为2022年欧央行减码节奏不会过快,且不会于年内加息。

判断四:欧元股市高看一眼。2022年开年以来,美股经历明显调整,欧股已显示出更强韧性。2022年欧元股市的韧性来自四个方面:1)从盈利看,欧元区经济复苏有望继续带动企业盈利修复。2)从绝对估值看,当前欧股估值处于相对合理水平。截至2022年1月24日,德国DAX30、法国CAC40和美国标普500指数的PE-TTM分别为15.3倍、21.4倍和24.2倍,分别处于近十年历史分位的22%、56%和78%。假设估值回归历史中位数,基于EPS一致预期,我们估算上述三个股指未来12个月预计涨幅分别为32.5%、49.4%和9.1%。3)从相对估值看, 2020年以来,欧美M2比值的降幅与MSCI欧洲与MSCI美国指数比值的降幅相当。2022年,因通胀压力缓和、政府债务压力较大,欧央行货币政策将维持相对宽松,欧美M2比值有望明显回升,带动欧股跑赢美股。4)从资本流动角度看,历史上美联储加息时的美元指数不一定走强,且欧元区经常项目盈余能够支撑欧元汇率,欧元汇率贬值压力不大,资金外流压力可控。

风险提示:欧洲新冠疫情影响超预期,欧央行货币政策紧缩力度超预期,美联储紧缩对欧洲市场的影响超预期等。

2021年,欧元区经济相比2019年仍处收缩状态,节奏落后于以美国为代表的其他发达经济体。但能源危机使欧元区通胀率持续攀升。2022年开年以来,因俄罗斯与乌克兰地缘政治冲突升级,欧洲股市而一度遭受重挫,令市场对欧股和欧洲经济的前景凭添一份悲观情绪。但2022年开年至1月21日,MSCI美国指数大幅下跌8.3%,MSCI欧洲指数仅回调2.2%,相对MSCI美国指数取得了6.1%的相对收益。

我们认为,2022年,美联储紧缩背景下,美股和大部分新兴市场股市承压,欧元股市却值得格外关注。我们对欧元区经济和市场有四个关键判断:一是,经济仍将处于复苏阶段,节奏不愠不火;二是,通胀压力或难进一步受能源危机助推,对货币政策的约束也相对有限;三是,以意大利为代表的欧盟成员债务风险较高,并进一步掣肘欧央行政策转向;四是,在盈利继续修复、相对估值合理、货币政策友好、欧元汇率相对稳定的背景下,或可对欧洲股市高看一眼。

一

经济复苏不愠不火

2021年欧元区经济相比2019年仍处收缩状态,复苏节奏明显落后美国。2020年,欧元区经济在新冠疫情冲击后全年收缩6.4%。2021年,欧元区经济实现较强复苏,IMF最新(2022年1月)预计2021年欧元区实际GDP同比增长5.0%,但相比2019年仍处于收缩状态。对比来看,美国在2020年经济收缩3.4%后,预计于2021年增长6.0%,两年复合增长已经转正。展望2022年,IMF预计欧元区经济增长3.9%,欧元区经济三年复合增长仅0.7%,仍然低于新冠疫情前的趋势增长水平;而预计美国经济增长4.0%,能够基本回归新冠疫情前的趋势增长水平,继而欧元区经济复苏将进一步落后于美国(图表1、2)。

货币和财政刺激力度有限是欧元区经济复苏不快的主因。2021年,欧元区经济历经新冠疫情反复、能源吃紧与供应链中断等多重冲击,但类似的困难同样发生于美国。与美国不同的是,欧元区货币和财政政策刺激力度较弱。

货币政策方面,欧洲央行货币政策保持相对克制。欧洲央行总资产在2020年2月和2021年12月之间增加了3.9万亿欧元,同期美联储资产新增4.6万亿;截至2021年12月,欧洲央行总资产规模两年同比扩大81%,小于美联储的112%(图表3)。欧元区货币供应也不及美国(图表4),欧元区M2在2020年2月和2021年11月之间扩张17%,同期美国M2扩张了39%。

财政政策方面,欧元区财政刺激力度也远小于美国。据IMF统计,截至2021年下半年,全球发达经济体平均动用了其GDP的17.3%以应对疫情冲击,美国的这一数字高达25.4%,德国、法国、意大利和西班牙仅7.6-13.6%(图表5)。一方面,欧元区自身财政压力限制了新增财政支出,因新冠疫情前欧元区财政支出已占GDP的45-50%,远高于美国的20-25%(图表6)。另一方面,欧央行货币宽松的空间和力度有限,也难以像美联储那样与美国财政“配合”大幅压降政府债务成本。

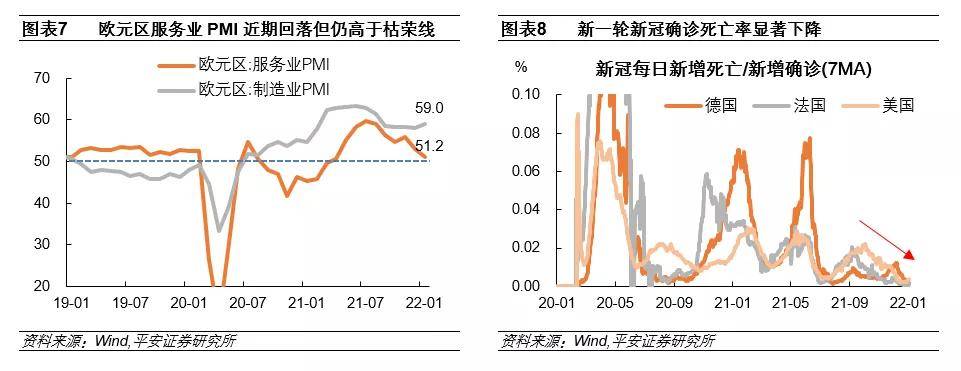

展望2022年,欧元区经济大概率延续温和复苏态势。一方面,欧元区经济复苏的空间仍存。欧元区经济走势的大方向仍是不断走向新冠疫情前的潜在增长水平,具体主要表现于服务业复苏,这与美国等发达经济体的复苏路径相似。2022年一季度,欧元区服务业复苏节奏因Omicron病毒引发的新一轮疫情而暂时放缓(图表7),但鉴于新冠确诊死亡率已然显著下降(图表8),预计欧元区服务业复苏的大方向不变。另一方面,原本力度有限的货币和财政支持,在2022年的力度还将进一步减弱。货币政策方面,欧央行或于2022年一季度结束大流行紧急购买计划(PEPP),承接以适度加码的传统的资产购买计划(APP),资产购买的整体节奏呈放缓趋势。财政政策方面,欧盟财政立场整体将转向紧缩。IMF预计2022年欧元区财政赤字率将比2021年下降4.3个百分点,至3.3%,预计同期美国赤字率下降3.9个百分点,至6.9%。此外,欧元区内外部政治变化,也可能分散各国政府支持经济复苏的精力:当前俄罗斯与乌克兰的地缘冲突升温,对欧盟成员的经济和政治安全构成一定威胁;德国由三党联合组建的新内阁刚刚起步,短期或仍需要磨合;法国将于2022年4月迎来大选,现任总统马克龙正在面对来自另外两位右派候选人的竞争,后者当选还可能一定程度上威胁自由经济的政策基调。

二

“能源通胀”触顶回落

2021年能源危机是欧元区通胀压力的主要来源。2021年欧洲天然气价格暴涨超5倍、两年累计上涨超7倍(图表9),同时也推升石油、煤炭、电力等其他能源品价格。虽然欧元区因货币和财政刺激力度受限、需求复苏势头不及美国,但能源品涨价仍显著推升欧元区通胀率。2021年末,欧元区调和通胀率(HICP)能源分项(包含电力、燃气及其他燃料)同比上扬达25%,助力HICP同比破5%,核心HICP同比升至2.6%(图表10)。对比来看,美国CPI同比破7%,核心CPI同比高达5.5%。可以看出,欧元区核心通胀压力明显小于美国。

欧洲能源危机凸显了其能源安全的脆弱性:首先,近年来欧盟的传统能源对外依存度过高。由于欧盟大力推进绿色能源转型计划,长期限制对天然气和煤炭等化石燃料的本土投资,使其在传统能源上严重依赖进口。据EIA数据,2013年以来,欧元区天然气进口量占消费量比重由100%以内显著上升至150%左右,其生产量占消费量比重则长期下滑(图表11)。其次,俄罗斯与欧盟的地缘政治博弈进一步为欧洲天然气供给平添了不确定性。俄罗斯是欧洲最大的天然气供应国,根据欧盟统计局数据,2019年欧盟27国自俄罗斯天然气进口量占进口总量的38%左右,高于2010年的30%。然而,俄罗斯被认为正在利用当前的能源危机向欧盟施压,以推动极具争议的“北溪2号”天然气管道项目更早获批。据BP公司数据,2020年俄罗斯管道天然气出口至欧洲的数据较2019年明显下滑,倒退回2017-18年水平(图表12)。据CEIC 《ISI Foresight 2022》,截至2021年底,俄罗斯国有能源巨头俄气公司并未额外增加对欧洲的天然气供应。2021年12月29日,俄罗斯总统普京公开称,北溪2号管道已竣工,并随时可以开始向欧洲供应天然气。但目前,俄罗斯与乌克兰的地缘政治矛盾可能阻碍北溪2号顺利投入使用。最后,欧盟目前也很难扩大来自非俄地区的天然气进口。除俄罗斯外,欧盟自然也可寻求来自其他地区的天然气进口。不过,近年来中国、印度等亚洲国家的天然气需求也在增长,且正在加快自身的能源转型步伐,因此欧盟面对的是更高的进口价格和更少的可采购份额。据中国海关数据,2021年1-10月中国天然气出口数量累计同比仅增长8.3%,基本持平于2019年同期增速水平;与此同时,中国天然气及人造气出口价格指数在2021年10月同比增长达到83%。

不过,2022年欧元区通胀压力或难进一步受能源危机助推。欧洲能源危机背后多为长期性因素,很难根治,因此预计其天然气等传统能源价格在2022年仍将明显高于新冠疫情发生前水平。但即便如此,当前欧元区能源品价格涨幅或已接近极限。据欧央行预测,欧元区天然气与电力价格或于2022年一季度触顶后显著回落(图表13)。继而,截至2022年底,欧元区HICP能源分项可能在基数原因下累计回落20%以上(图表14)。在欧元区经济复苏整体维持不愠不火的节奏之下,欧元区通胀率有望回归2%左右的理想水平。

三

债务压力牵制央行

新冠疫情以来,欧元区债务压力显著加剧,其中意大利债务风险最高,已受到欧盟委员会特殊“关照”。2020年以来,欧盟成员国经济受疫情冲击而显著收缩,加上欧盟增加了用于经济纾困的财政支出,使其政府债务率显著攀升。2020年,意大利的一般政府债务与GDP比值已由2019年的135%飙升至155%(图表15);IMF预计,2021-2022年,意大利一般政府债务占GDP比例将保持在150%以上。与此同时,意大利预算赤字在2020年和2021年都超过了GDP的9%。标普公司在2021年7月估算,到2022年,意大利银行资产负债表中的不良贷款比例可能会上升到10%。欧盟委员会2022年预算草案(2021年11月)中定义的五个“高负债”成员分别是意大利、比利时、法国、希腊和西班牙。因意大利债务压力最大,欧盟仅对意大利提出特别要求,在其国内预算制定过程中限制国家自付经常支出(nationally financed current expenditure)的增长。不过,欧盟预计2022年意大利财政仍然处于扩张状态,且财政扩张幅度在所有成员中名列前茅(图表16)。

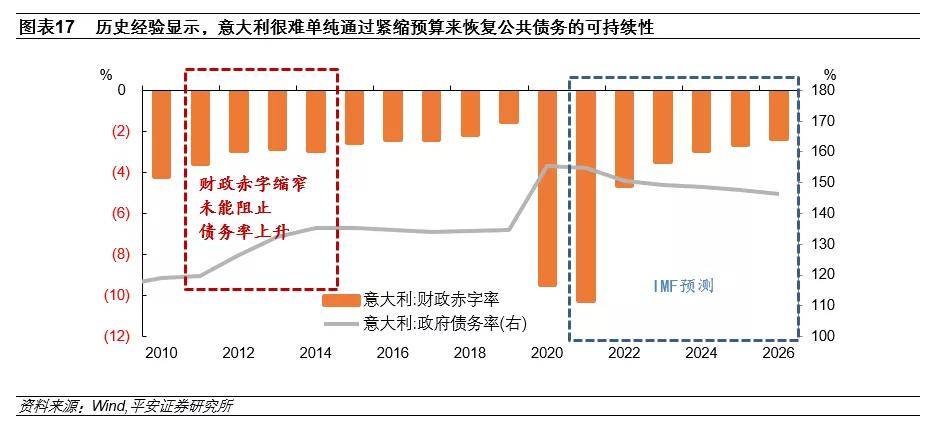

历史经验证明,单纯削减财政支出很难化解债务风险。尽管意大利被建议采取更加审慎的财政政策,但根据2010年欧债危机的经验,意大利很难单纯通过紧缩预算来恢复公共债务的可持续性。2011-2014年期间,即使意大利在欧盟委员会的监督下财政赤字略有缩窄,其债务率仍然不减反增(图表17)。根本原因在于,欧盟成员不能通过货币贬值来提振出口,抵消预算紧缩和总需求收缩的影响,因此没有动力主动削减足够的公共开支。

2020-2021年,欧央行的紧急购买计划(PEPP)有效缓解了意大利政府债务压力。本轮欧洲央行在紧急购买计划(PEPP)消化了大量德国、法国、意大利和西班牙等国家的资产(图表18)。其中,PEPP已经购买的意大利政府债券,与意大利政府的总借款需求大致相当。2020年3月至2021年11月期间,欧央行通过PEPP计划购买意大利国债合计2509亿欧元,同期意大利新增未偿还政府债务为2194亿欧元,可见欧央行PEPP下购买的意大利国债甚至略高于其新增未偿国债(图表19)。

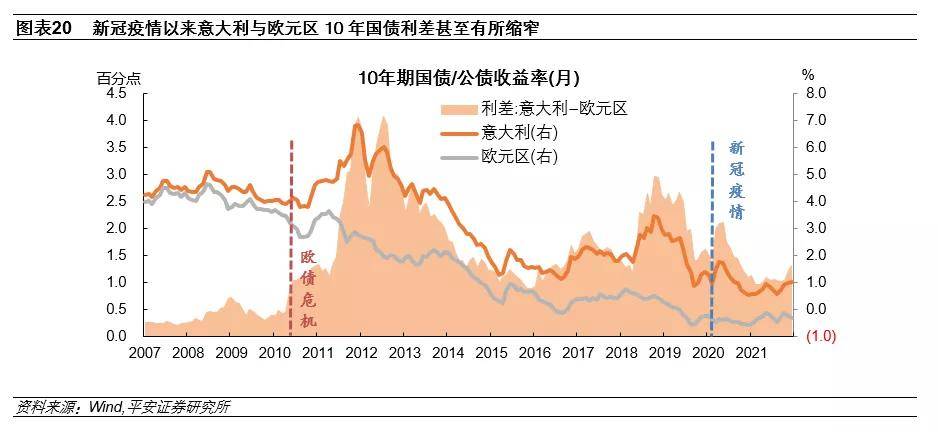

因此,2020年下半年以来,尽管意大利财政状况不够健康,但意大利政府仍能以非常优惠的条件进入国际资本市场,意大利国债收益率并未显著高出其他欧洲债券,新冠疫情以来意大利与欧元区10年国债利差甚至有所缩窄(图表20)。

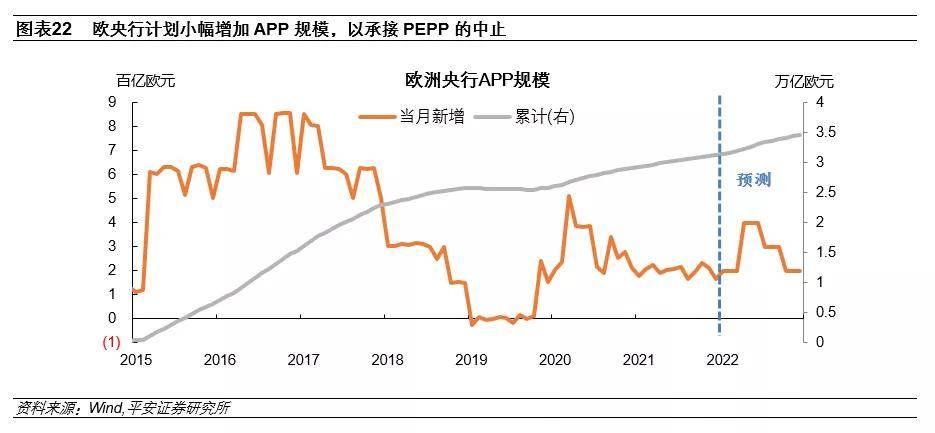

2022年,意大利政府债务风险仍是掣肘欧央行货币政策转向的关键因素。事实上,2021年12月欧央行的PEPP每月执行规模已经比9月减少了250亿欧元(图表21),2021年10月以来意大利国债与欧元区公债的利差也有所走阔。欧央行在2021年12月的最新政策路线图显示,预计将于2022年一季度继续减码PEPP,且将于3月中止PEPP项目下的投资,计划将持有的PEPP资产至少续期至2024年。与此同时,其预计适度增加传统的资产购买计划(APP)下的购债规模,预计于2022年二季度开始每月购债规模由原来的200亿增至400亿欧元,三季度为300亿欧元,四季度开始恢复至200亿欧元(图表22)。但即便如此,APP的增量仍将明显少于此前PEPP每月购债500-800亿欧元的规模。考虑到意大利等欧盟成员的政府债务压力,我们认为2022年欧央行“减码”节奏不会过快,大概率将基本按上述计划进行;如果2022年欧央行全年维持一定量的资产购买,则这也意味着欧央行大概率不会于年内加息。

四

欧元股市高看一眼

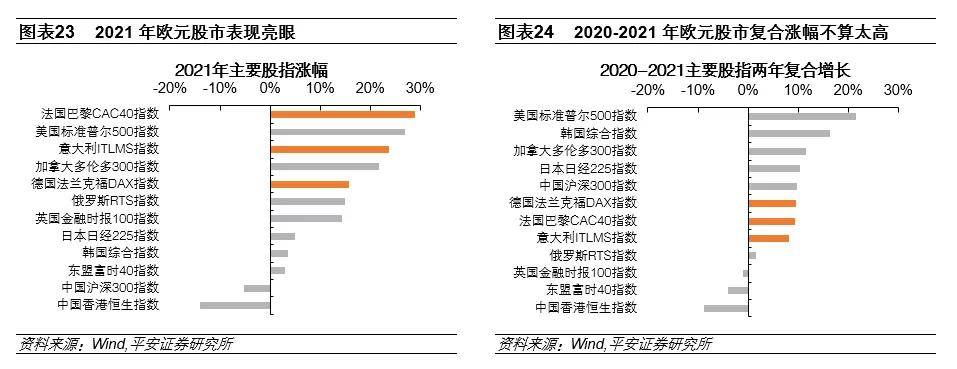

2021年,欧洲股市表现亮眼,在全球主要股市中脱颖而出(图表23)。MSCI欧洲指数全年上涨13.8%,法国CAC40指数和德国DAX30全年分别上涨28.9%和15.8%。不过,由于2020年欧股受到重创,其两年复合增长仍不及美国、加拿大和日本股市,在发达市场中相对落后。不过,这也带来了2022年欧股延续强势的想象空间(图表24)。尤其2022年开年以来,美股在美联储加快紧缩预期下显著承压,欧股同期却显示出更强韧性。2022年开年至1月21日,MSCI美国指数大幅下跌8.3%,MSCI欧洲指数仅回调2.2%,相对MSCI美国指数取得了6.1%的相对收益。2022年1月24日,欧洲股市因俄罗斯与乌克兰地缘政治冲突升级而受重挫,MSCI欧洲指数当日暴跌3.6%。不过,市场情绪并未持续发酵,1月25日MSCI欧洲指数已企稳回升0.4%。

综合判断,我们认为2022年的欧股可以高看一眼!

第一,从盈利角度看,欧元区经济仍处复苏阶段,经济基本面将继续带动企业盈利修复。2020年新冠疫情爆发后,欧股盈利状况迅速恶化,德国DAX30和法国CAC40指数当季EPS同比增速在2021年一季度降至低点。此后,欧股盈利状况迅速改善并转为正增长:截至2021年四季度,德国DAX30和法国CAC40当季EPS两年平均同比增速分别为38.6%和8.7%。观察近十年数据,德国和法国上市企业每股盈利增速与PMI走势正相关(图表25)。在欧元区经济复苏空间充足的背景下,预计欧股盈利增长也仍有空间。截至2022年1月24日,彭博统计的市场对于德国DAX30和法国CAC40未来12个月EPS同比增速的一致预期分别为6.4%和47.9%。

第二,从估值水平看,当前欧股估值处于相对合理水平。2021年以来,随着欧股企业盈利状况的修复,欧元区主要股指估值已逐渐恢复至疫情前水平。截至2022年1月24日,德国DAX30和法国CAC40指数的PE-TTM分别为15.3倍和21.4倍,分别处于近十年历史分位的22%和56%;对比美股,同期标普500指数的PE-TTM为24.2倍,处于近十年历史分位的78%。比较市盈率倍数和历史分位水平,欧股的估值水平低于美股、估值修复的概率也更大(图表26)。

结合盈利和估值,我们认为2022年欧股跑赢美股的概率很高。截至欧洲时间2022年1月24日,对于德国DAX30、法国CAC40和美国标普500三个指数,基于彭博对未来12个月EPS一致预期,并且假设未来一年三个指数的PE都回归到近十年中位数,我们估算出三个股指未来12个月预计涨幅分别为32.5%、49.4%和9.1%(图表27)。当然,欧股估值水平回归至历史中位数是一个较强的假设,但即使估值回归的幅度不太确定,欧股实现“戴维斯双击”的概率仍然较大。

第三,从流动性角度看,欧央行货币政策相较美联储宽松,欧股有望跑赢美股及其他发达市场。新冠疫情以来,美联储货币政策比欧央行更加激进,在很大程度上造就了美股相对于欧股的强势。欧美M2比值的降幅与MSCI欧洲与MSCI美国指数比值的降幅相当(图表28)。如前文所判断,欧元区通胀率或在随着能源品价格触顶回落而走低,且欧央行在2021年7月宣布了“对称2%”的通胀目标,对通胀暂时超调给予更多容忍,再加上意大利等欧盟成员的政府债务风险,使欧央行在削减资产购买的过程中更受束缚,预计欧央行在2022年货币政策将维持相对宽松。在美联储多次加息乃至缩表的背景下,2022年欧美货币流动性将呈现“松紧差”,欧美M2比值有望明显回升,从而带动欧股跑赢美股。事实上,2022年以来,随着美股在美联储紧缩预期中出现明显调整,欧股韧性已经开始体现,新冠疫情以来欧股的相对弱势有望继续“纠偏”(图表29)。

第四,从资本流动角度看,我们判断欧元汇率贬值压力不大、资金外流压力可控。

2021年,欧洲国债收益率跟随美债上升,欧元区10年公债收益率全年上升38bp,德债、法债和意债分别升33bp、54bp和66bp,同期10年美债收益率升59bp。2021年,欧元兑美元汇率全年贬值6.9%,至1.137,同期美元指数由90上行至96。这使以美元计价的欧洲股指表现相对变差:按美元计的法国CAC40、德国DAX、MSCI欧洲指数全年分别上涨19.9%、7.8%、5.9%。2022年,美联储加息与缩表或进一步抬升美债利率。虽然欧央行放缓扩表也可能促使欧债利率上行,但由于其货币政策基调整体宽松,预计欧债利率上行幅度有限,继而美欧国债利差可能有所扩大(图表30)。历史上,欧美国债利差与欧元兑美元汇率有一定同步性(图表31),预计2022年欧元汇率或将承受一定压力。

不过,我们也提示2022年欧元汇率企稳(甚至反转)的机会:一方面,回顾2015年以来,美联储加息期间的美元指数并非都是走强的。例如,2015年底至2016年中,以及2017年全年,美元指数均明显回落。如果市场对美联储加息已有充分预期,且美联储紧缩过程中或引发美国经济相对走弱,那么美元汇率可能在美联储加息的同时走弱。2022年,随着全球经济继续迈向复苏,美国经济“一枝独秀”的程度减弱,美元指数上行空间已然受限;而通胀压力下的美联储紧缩节奏较快,不排除对美国经济造成明显的负面冲击,继而美元指数可能调头转弱。

另一方面,2022年欧元区经常项目盈余有望小幅反弹,对欧元兑美元汇率形成支撑。2015年以来,欧元区经常项目盈余波动与欧元兑美元汇率走势有很高的同步性(图表33)。具体来看,2021年11月欧元区商品出口项目为2255亿欧元,两年同比增长13%;商品进口项目为2099亿欧元,两年同比增长21%。2022年,随着新冠疫情冲击逐渐消退,欧元区商品进出口更可能趋于平衡,商品进口增速回落速度或快于出口,经常项目盈余有望企稳甚至小幅反弹。

若欧元汇率贬值压力不大,则欧元区资金流出压力可控,以美元计价的欧元区股票也有望在相对稳定的汇率中保值。2015年以来,当欧元汇率稳定或走强时,资金流入欧元市场均较为稳定;只有当欧元汇率处于一年以上的贬值周期时,市场对欧元资产的投资才会显得消极,资金流出欧元市场的压力才会加大(图表34)。总结而言,2022年欧元汇率贬值压力有限,或难稀释配置欧元资产的投资回报。

声明:该文观点仅代表作者本人,闲时米兰仅提供信息存储空间服务,版权归原作者所有。

Disclaimer: The opinions of this article only represent the author himself. In XIANSHI.IT only provides information storage space services. The copyright belongs to the original author.