原标题:警惕欧债危机重演!美国通胀爆表,全球利率抬升风险加剧!欧洲天然气价格竟是美国14倍

图源:图虫创意

2月10日晚间,美国发布1月份CPI数据,为7.5%,增速再次加快,高于预期值7.3%,创1982年以来最大涨幅。这已经是该数据连续九个月达到或高于5%。

消息传出,美债和欧债收益率大幅飙升。其中,10年期美债收益率再创新高。事实上,不止美国通胀压力在延续,当前,欧洲液化天然气价格,比美国的液化天然气价格高出14倍,通胀压力也颇大。

然而,面对不断爆表的通胀数据,欧美货币政策官员近期却纷纷对市场喊话降温,缓和市场对于加息的强烈预期。在市场起落中,通胀预期时强时弱,完全盯着市场盘面来管理预期,把市场预期调教的不知所措。

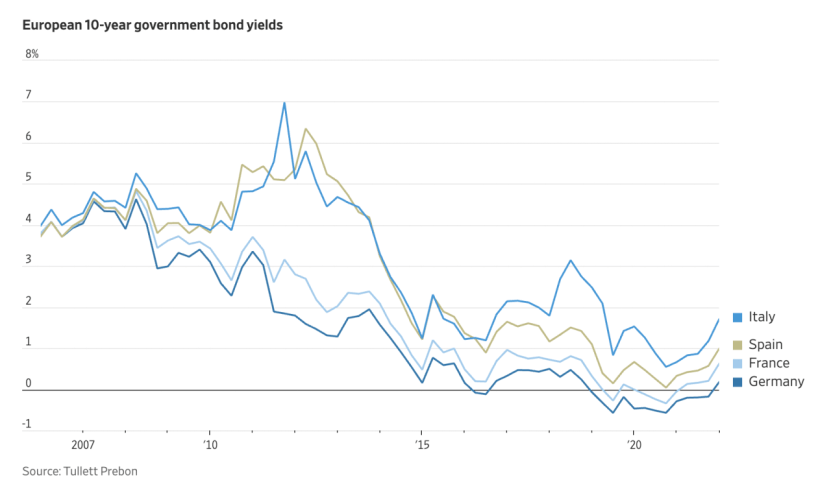

尽管如此,拉长时间看,欧美金融条件仍在不断收紧当中,特別是欧元区金融收紧尤为显著。统计显示,从去年12月份开始,德国10年期国债收益率,已经从12月初的-0.411%上涨到了2月9日的0.217%;法国10年期国债收益率,已经从12月初的-0.03%上涨到了2月9日的0.678%。

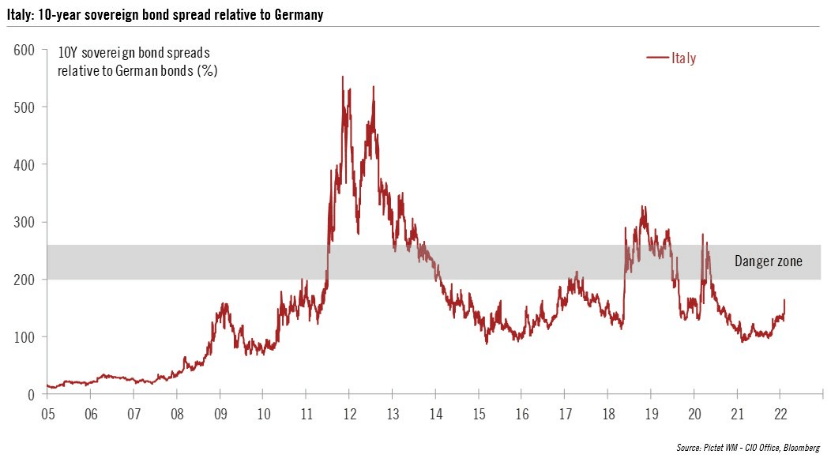

由于欧洲债权国家信用评级不同,在全球金融利率上升的情况下,借贷成本差异进一步拉大。目前,意大利和希腊的债务总额分别相当于国内生产总值GDP的160%和200%,而根据欧央行最新政策,欧央行将于2022年一季度结束PEPP投资,市场担心意大利和希腊会将过去的“欧债危机”重新上演。

通胀早已爆表!欧美货币政策官员却仍然期待触顶回落

2月10日晚间,美国公布1月消费者物价指数(CPI)数据,市场预期同比增幅将攀升至7.2-7.3%,结果是为7.5%,继续刷新近40年新高。消息传出,美债和欧债收益率大幅飙升。其中,10年期美债收益率再创新高。

有意思的是,在此之前的数日,美联储和欧央行官员却连续发声缓和市场对加息的紧张情绪。此前,2月9日,受此影响,10年期美债收益率以及欧元区债券收益率大幅下滑,推动了美股和欧股出现大幅上涨。

2月9日,美国亚特兰大联储主席博斯蒂克表示,美国经济可能正接近于转向通胀下降,倾向于今年小幅加快升息步伐;预计今年将加息三到四次,但强调美联储并没有被锁定在一个具体的计划中。

而克利夫兰联邦储备银行总裁梅斯特也在周三表示,美联储将不得不比过去更快撤走宽松政策并驯服远高于目标的通胀,但或许没必要一开始就在今年3月加息50个基点;称通胀可能在今年晚些时候回落至2%上方。

此前,2月7日,欧洲央行行长拉加德表示,由于通胀将出现回落,并可能稳定在2%左右,欧元区不需要大幅收紧货币政策。尽管拉加德重申通胀前景所面临的风险主要偏“上行”,但是,欧元区经济并未出现其他国家所经历的那种过热迹象。“这增加了目前的价格压力可能会在站稳脚跟之前消退的可能性,使我们能够在中期内实现2%的目标。”

2月9日,法国央行行长公开表示,投资者对他们认为的欧洲央行转鹰可能反应过度了,欧洲央行货币政策正常化各步骤之间的切换速度是有选择的,先是结束资产购买计划,然后再加息,这个过程不构成货币紧缩。

显然,欧美货币政策官员们仍然期待着通胀能触顶,并试图试图打消交易员对今年将会快速加息的押注。在这种政策氛围之下,市场参与者开始对于2月10日美国将发布1月份CPI数据,抱有幻想,认为预期数据可能低于预期。从近期TIPS(美国抗通胀保值债券)的资金流向来看,散户和机构投资者也都倾向认为,通胀已经或接近触顶。

这也是推动美债收益率和欧债收益率在9日大幅下滑的主要原因。10年期美债收益率失守8日创下的1.97%新高,对货币政策更为敏感的两年期美债收益率日内一度下行2.5个基点,暂别两年高位。

然而,到了2月10日晚间,1月份CPI数据达到7.5%之后,市场对于加息的恐慌再度降临。10年期美债收益率盘中,再创新高,一度突破2%的高点。

欧元区金融条件收紧,欧债危机会不会重演?

美债收益率飙升的同时,欧债收益率也在飙升,纷纷再度逼近前期高点。

统计显示,从去年12月份开始,德国10年期国债收益率,已经从12月初的-0.411%上涨到了2月9日的0.217%;法国10年期国债收益率,已经从12月初的-0.03%上涨到了2月9日的0.678%。

而在希腊10年期国债收益率,已经从去年12月初的1.143%上涨到了2月9日的2.462%;意大利10年期国债收益率,已经从去年12月初的0.843%上涨到了2月9日的1.772%。

在国债利率大幅攀升的情况下,自去年12月下旬以来,全球负收益债券池已锐减约三分之二,从14.1万亿美元跌至昨天的4.5万亿美元。从上面的统计数据看,显然利率的攀升在不同欧元区成员国之间显示了借贷成本差距。而且意大利和希腊的债务总额,分别相当于国内生产总值GDP的160%和200%。

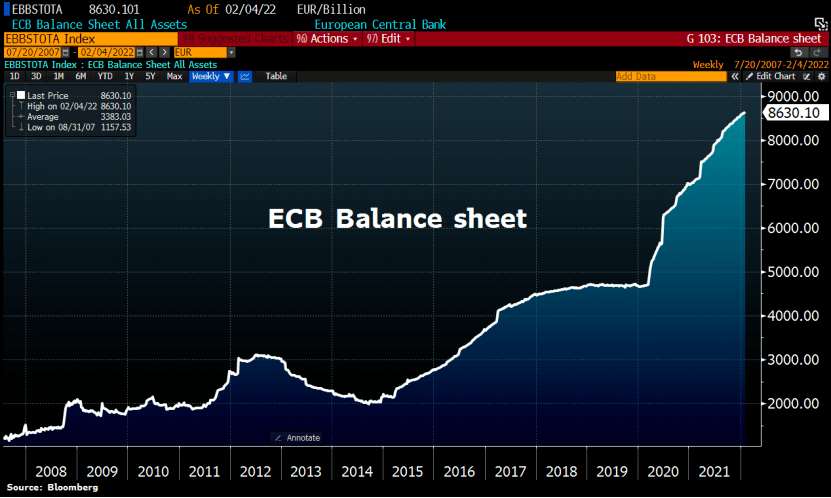

在欧央行方面,除了在购买计划下积累的4.8万亿欧元资产外,它还向银行提供了超过2.2万亿欧元的长期贷款(TLTRO)。巴克莱银行(Barclays)的测算报告预计,虽然最后一批TLTRO将于2024年3月到期,但大约一半可能会在今年晚些时候偿还。

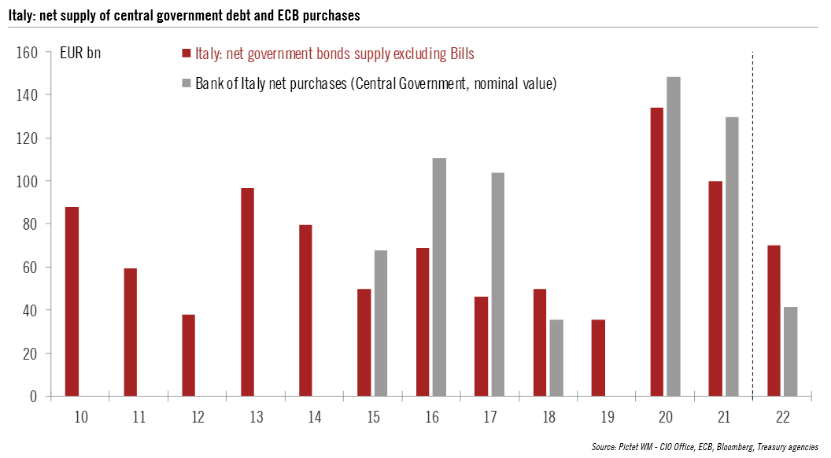

在主权信用方面,2020-2021年欧央行的紧急购买计划(PEPP)下购买了大量意大利国债,超过100%的意大利债务净供应量,有效缓解了意大利债务压力,意大利与欧元区国债利差甚至有所缩窄。据欧央行最新政策,欧央行将于2022年一季度结束PEPP投资,而原计划在2022年购买意大利高达60%的净发行量,到2023年才会停止购买。

显然,随着欧央行今年退出宽松政策,债务负担沉重的意大利和希腊,让市场充满担心,猜测会不会重演当年的欧洲债务危机。

全球通胀的不确定性加重

当前,欧洲液化天然气价格,较同期美国的液化天然气价格高出14倍。今年一月份,欧洲的LNG进口量达到约1100万吨,增至去年同期的4倍。尤其是从美国采购的数量在3个月里激增至3倍,占进口量的约一半,美国三分之二的液化天然气出口到欧洲。

2月10日,全球多家大型石油和天然气公司高管纷纷警告,消费者应准备好迎接未来数年的能源价格持续高企情形,油价或在未来数年居高不下。这将给疲于应对螺旋式通胀的各国政府带来巨大压力。

根据国际货币基金组织(IMF)1月最新预测,发达经济体通胀率将由2021年的3.1%升至2022年的3.9%;新兴和发展中经济体通胀率将由2021年的5.7%升至2022年的5.9%。

当前,高盛已将年底前的美国十年期国债收益率预期上调至2.25%。高盛首席经济学家哈祖斯表示,美国工资价格螺旋上升的可能性很大,通胀预期接近失控,即使现在的工资增长幅度从6%下降到5%,假设生产率上升不超过2%,单位劳动力成本通胀将至少为3%。如果情况持续下去,美联储将难以达到2%的PCE通胀目标。发达经济体薪资和通胀压力将会扩大,表明经济增长需要降温,货币政策需要在复苏的早期阶段收紧。

责编:罗晓霞

声明:该文观点仅代表作者本人,闲时米兰仅提供信息存储空间服务,版权归原作者所有。

Disclaimer: The opinions of this article only represent the author himself. In XIANSHI.IT only provides information storage space services. The copyright belongs to the original author.